又一个低迷年?2023年半导体市场资本支出将下降 14%

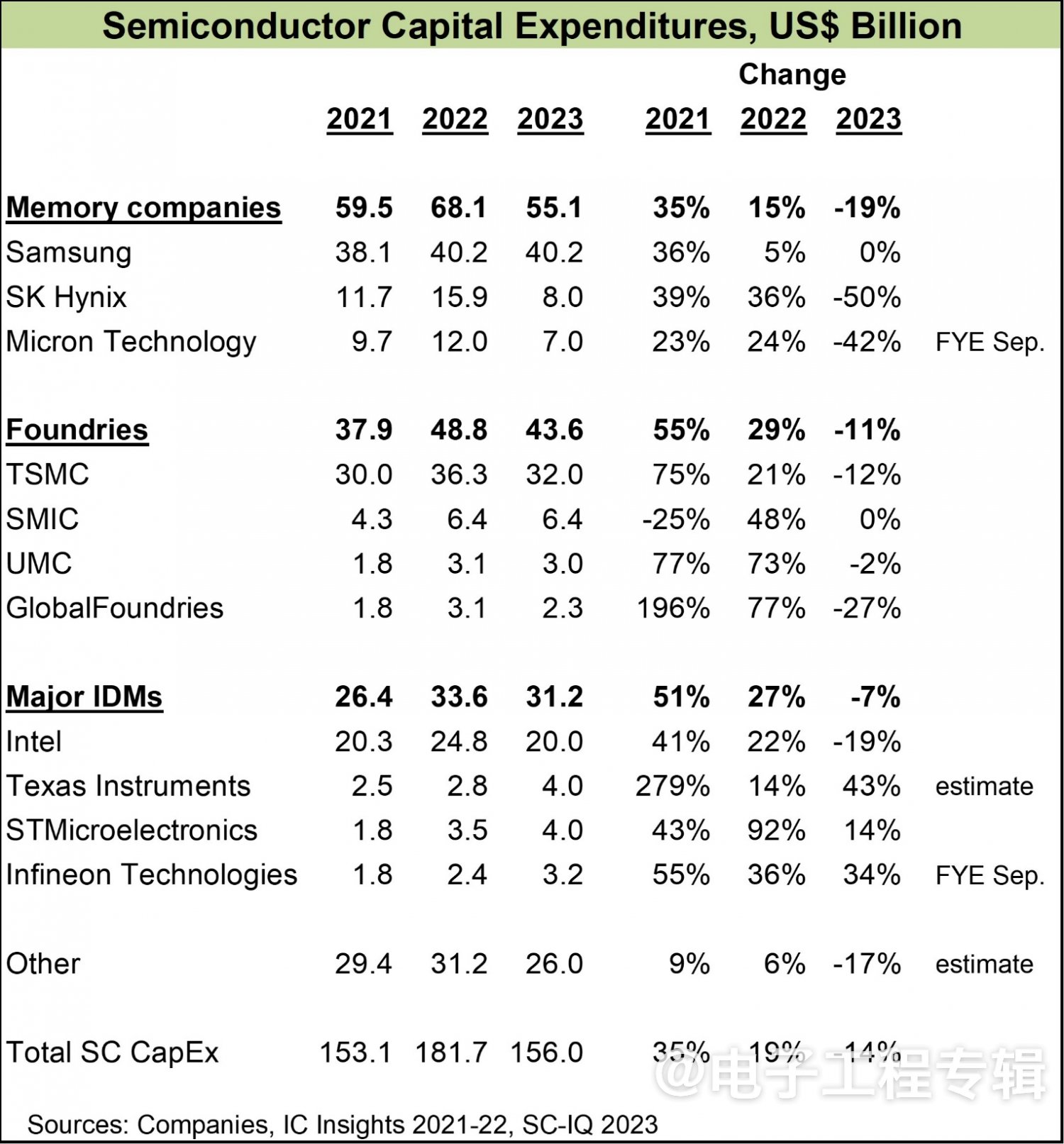

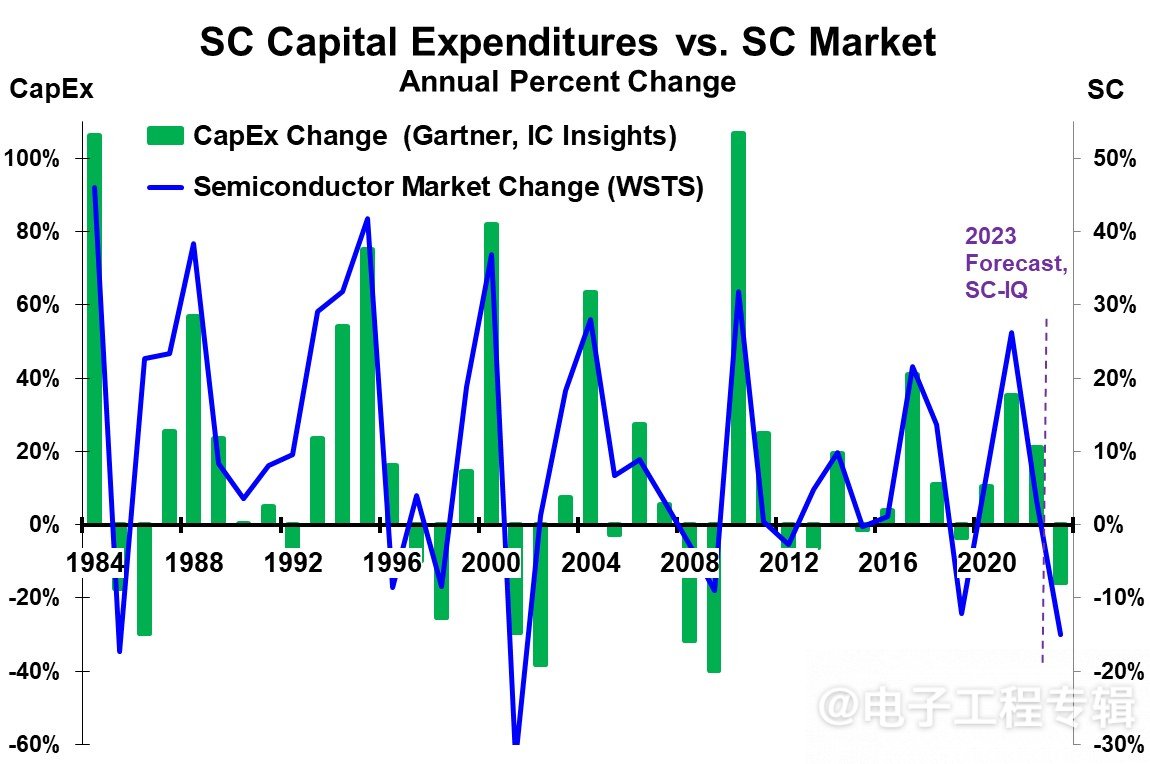

据Semiconductor Intelligence最新预测指出,2023 年半导体资本支出(CapEx)将下降 14%,存储产业削减幅度最大,降幅为19%。

近些年PC和智能手机市场持续低迷,未见起色,存储产业受创严重。除存储公司的大幅削减支出外,代工厂也将在2023年削减资本支出11%,台积电削减12%的资本支出,联电削减2%,格芯削减27%。IDM厂商的资本支出削减为7%,其中英特尔计划削减19%,德州仪器、意法半导体和英飞凌则迎难而上,在2023年增加资本支出,汽车和工业相关市场做出了主要贡献。

个人电脑市场的衰退影响了英特尔和内存公司,智能手机市场的疲软对台积电和内存公司产生了影响,苹果和高通是台积电最大的两个客户。

根据IC Insights 的数据,2021 年半导体资本支出增长 35%,2022 年增长 15%。

图1:半导体资本支出

资本支出CapEx(Capital Expenditure)的计算公式为,CAPEX=战略性投资+滚动性投资。资本性投资支出指用于基础建设、扩大再生产等方面的需要在多个会计年度分期摊销的资本性支出。

半导体资本支出决策背后的因素复杂,就比如一个晶圆厂的建设完成时间需要两到三年,资本成本预估要100亿美元甚至更高,代工厂新建晶圆厂需要提前预测未来几年的产能需求,根据客户的产能需求估计来规划其工厂的建设,而代工厂占总资本支出的30%左右。

存储三巨头受创

存储公司巨头韩国三星、SK海力士,和美光科技的营收业绩均受到需求缺乏的困扰。

2023年,SK海力士的资本支出将下降50%,美光科技的资本支出将下降42%。三星在2022年仅将资本支出增加了5%,到2023年将保持大致相同的水平,去年达到了47.9万亿韩元。

三星公布的2023Q1营收为63.75万亿韩元,较上一季下滑10%,半导体事业暨装置解决方案事业部(DS)营收为13.73万亿韩元,DS事业部受到存储需求疲弱、晶圆代工产能利用率下降,以及客户订单未见起色与库存调整影响。

SK海力士在2023Q1的营收为5.0881万亿韩元,营业亏损为3.4023万亿韩元,净亏损为2.5855万亿韩元。2023Q1营业亏损率为67%,净亏损率为51%。同样受到需求疲软和产品价格下跌影响。

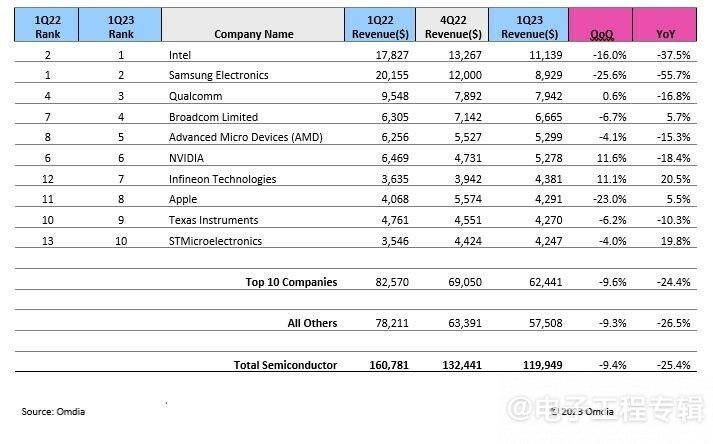

Omdia的最新研究表明,在2023Q1的半导体营收中,三星被英特尔取代,在半导体销售排行榜上退居第二。在该季度,三星同比下跌55.7%,营收为89.29亿美元;英特尔的营收为111.49亿美元,同比下跌37.5%。

去年,三星、SK海力士和美光科技在该排行榜中均在TOP5之内,而今年除了三星,其余两家已经跌出前十。存储公司目前正在面临着很严峻的挑战,距离上一次SK海力士和美光科技没挤进前十的时间是在2008年。

图2:2023Q1全球半导体销售前十大公司

2023年将是半导体市场的又一个重大低迷年?

资本危险临界线是通过复盘历史周期得到的非常重要的指标,当资本开支增长超过40%的时候,通常预测未来会出现产能过剩和半导体增速下跌的情况。

为什么Semiconductor Intelligence会认为,2023年将是半导体市场的又一个重大低迷年。

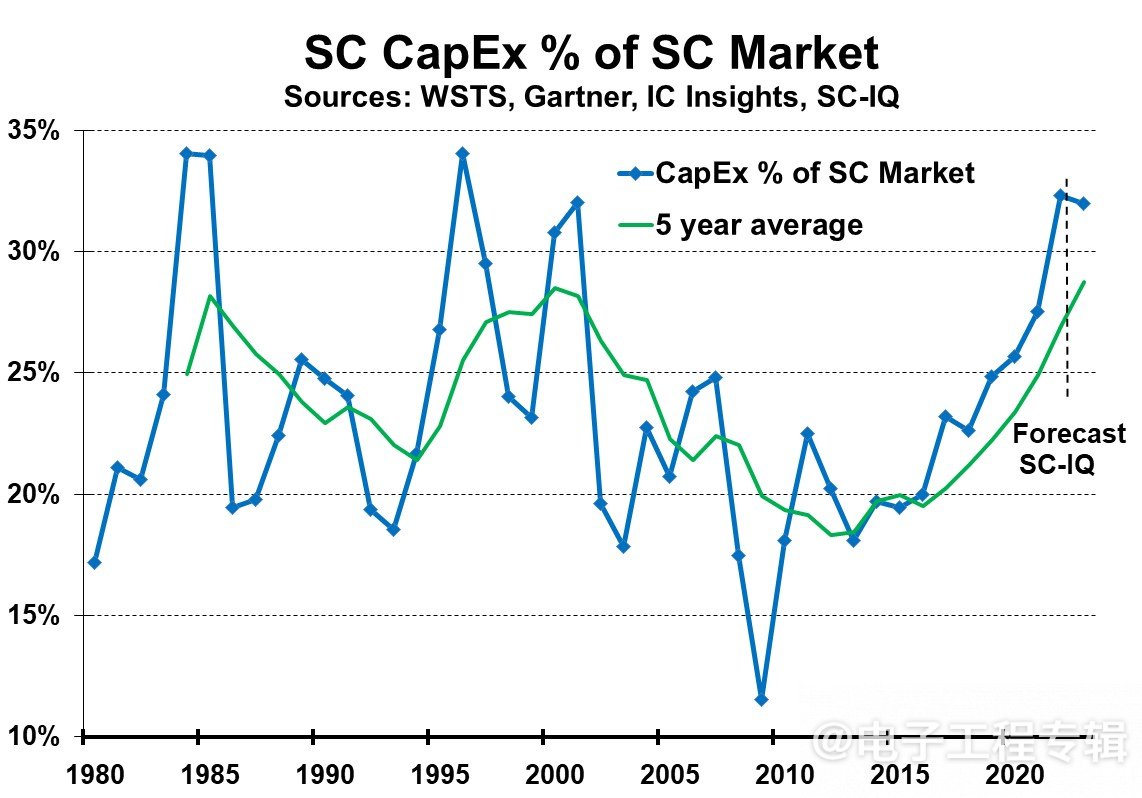

从1980年至今,半导体资本支出占半导体市场的百分比平均为23%,该百分比在年度基础上从12%到34%不等,在五年平均基础上的数值是从18%到29%不等。

而资本支出占半导体市场的5年平均值显示了一个周期性的趋势。

图3:半导体资本支出占半导体市场的百分比平均值(蓝线),半导体资本支出占半导体市场的5年平均值(绿线)

从图3来看,资本支出占半导体市场的5年平均值分别在1985年和2000年出现过最大峰值,1985年该峰值达到了28%,半导体市场曾受到重创;在之后的9年时间里,该平均值下降,到1995年开始上升,直到2000年该峰值又恢复到29%的高峰,在2001年半导体市场经历了重大跌幅。随后,该平均值下降了12年,在2012年达到了18%的低点,此后该平均值又开始上升,到2022年该峰值达到27%。

Semiconductor Intelligence预测,2023年该5年平均值将增加到29%,半导体市场将下跌15%。其他机构预测,比如Future Horizo??ns认为半导体市场下降20%, Gartner认为下降11.2%。

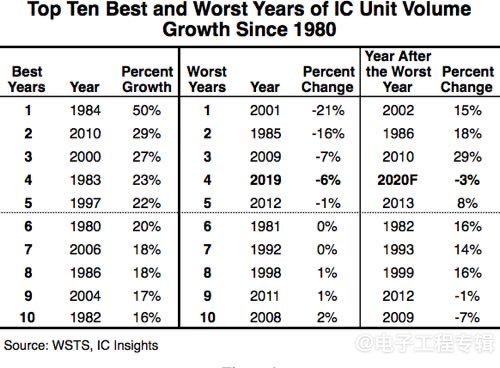

IC Insights数据同样显示,在2019年之前,曾出现的IC出货量下滑的四个年份有1985、2001、2009与2012。在2019年之前的四次IC单位出货量衰退中,有两次(1985年与2001年)是紧接在大幅度IC出货量成长的年份之后(然后因库存水位太高而出货减少)──1984年与2000年,IC单位出货量分别出现50%与27%的高成长率。

图4:自1980年以来IC增长最好和最差的十年,来源WSTS、IC Insights

半导体资本支出的高增长年份往往是半导体市场每个周期的峰值增长年份。从半导体资本支出的年度变化和半导体市场的年度变化情况来看,自1984年至今,半导体市场增长的峰值都与资本支出增长的峰值相匹配,半导体市场在峰值后一两年内的放缓或者下降都会导致相应的资本支出的下降。

图5:半导体资本支出与半导体市场关系图。左侧刻度上的绿色条:1984-2023年预测的资本支出的年度变化;右侧刻度上的蓝色线:半导体市场的年度变化。

不过1988年是个例外,第二年的资本支出并没有下降,是在峰值后两年持平。

所以说半导体市场存在周期,这种模式加剧了市场波动,在繁荣年份,半导体公司,尤其是巨头们,会加大资本支出力度扩增产能,在萧条年份,会相应的削减资本支出,这就导致了在繁荣时期过后出现的IC产能过剩,产品价格下跌,加剧市场低迷。

三星今年决定将资本支出保持在与去年相同的水平,合乎逻辑的方法是根据长期产能需求每年稳步增加资本支出,但这种决定很难说服公司股东在萧条年份对资本的支出。

2023年的资本支出相对于市场会再次开始下降,历史表明这将是可能的结果,因为半导体行业的衰退往往会使公司放缓资本支出。

汽车行业:半导体市场的主要增长驱动力

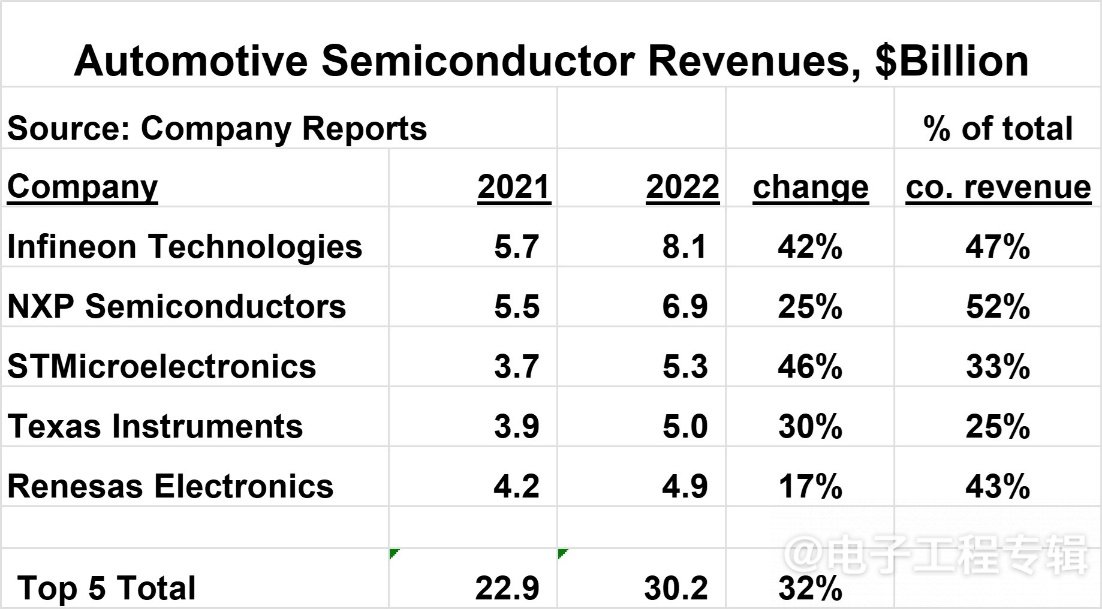

上文有提到,德州仪器、意法半导体和英飞凌的资本支出则是迎难而上,汽车市场是其最大驱动力。

英飞凌、恩智浦、意法半导体、德州仪器、瑞萨是依次排名前TOP5的汽车半导体供应商, 2022年英飞凌汽车半导体以81亿美元的营收排名第一,汽车业务占该公司总收入的47%;瑞萨电子的汽车业务营收占比从17%提升至43%,恩智浦的汽车业务占总收入的52%。

图6:汽车半导体销售额全球前五名排名

意法半导体2023Q1的净营收42.5亿美元,毛利率49.7%,营业利润率28.3%,净利润10.4亿美元。其总裁兼首席执行官Jean-Marc Chery在评论第一季度业绩时表示:“汽车和工业产品营收好于预期,而个人电子产品芯片营收有所下滑。”该公司的汽车产品和功率分立器件的销售收入增长,营业利润同比增长145.3%,总计5.774亿美元。

今年2月,德州仪器计划投资110亿美元在美国犹他州李海 (Lehi) 建造第二座 12 英寸晶圆厂,最早于 2026 年投产。德州仪器现有的 12 英寸晶圆制造厂阵营,包括得州达拉斯 (Dallas) DMOS6;位于得州理查德森 (Richardson) 的 RFAB1 和 RFAB2;以及位于犹他州李海 (Lehi) 的 LFAB。同时,德州仪器正在得克萨斯州谢尔曼建造四座 12 英寸半导体晶圆厂。

今年2月,英飞凌获得批准在德国德累斯顿市投资 50 亿欧元建造一座半导体工厂,该工厂将于 2026 年开始投产,主要生产功率半导体和模拟 / 混合信号组件,可用于供电系统,例如节能充电系统、小型汽车电机控制单元、数据中心和物联网(IoT)应用。

去年2月,英飞凌公布将斥资超20亿欧元在马来西亚居林工厂建造第三个厂区,用于生产碳化硅和氮化镓功率半导体产品。可再生能源和电动汽车是推动功率半导体市场持续强劲增长的主要驱动力。

今年6月,意法半导体与三安光电公司共同投资32亿美元,在中国重庆建设一个新的 200mm 碳化硅器件制造工厂,将于 2025 年第四季度投产。

与半导体市场其他行业形成鲜明反差的是,汽车半导体市场预计在2023年将呈现稳定的增长。Semiconductor Intelligence预测,2023年汽车半导体市场将有14%的增长。推动这一增长的关键因素有:

- 半导体供应商营收势头强劲,2023 年第一季度前景乐观;

- 半导体短缺有所缓解,但仍有一些短缺持续到今年年底;

- 汽车半导体库存普遍低于预期;

- 汽车半导体价格有所上涨;

- 汽车产量增长4%或者更多;

- 每辆汽车的半导体含量继续增加。

未来汽车的平均半导体数量将越来越多,Auto TechInsight 在2023 年 1 月预测,未来七年每辆车的平均半导体含量将增加 80%,从 2022 年的 854 美元增加到 2029 年的 1542 美元。

现在越来越多的车辆采用自动驾驶和辅助驾驶系统,包括自适应巡航控制、车道保持辅助、后视视频和自动紧急制动。这些功能都将增加大量的传感器和控制器的使用。

还有汽车信息娱乐的结合,这些系统将提供导航系统、Wi-Fi、智能手机集成、语音命令、音频和视频等服务,都将推动汽车半导体含量的增加,使其成为半导体市场中增长最快的主要领域。

新能源汽车的销量也呈增长趋势,根据中国汽车工业协会发布数据显示,2023年5月,中国新能源汽车产销分别完成71.3万辆和71.7万辆,同比分别增长53%和60.2%,市场占有率达到30.1%。2023年1-5月,新能源汽车产销分别完成300.5万辆和294万辆,同比分别增长45.1%和46.8%,市场占有率达到27.7%。

麦肯锡公司 2022 年 4 月的一份报告预计,自2021年起汽车半导体市场的复合年增长率为13.0%,整个半导体市场的复合年增长率(CAGR)为6.8%。也就是,汽车半导体的CAGR几乎是整个半导体市场增长率的两倍。

本文参考自Semiconductor Intelligence 、Auto TechInsight 、中国汽车工业协会、麦肯锡公司、IC Insights等报道。

站内头条

-

国产半导体大厂芯启源暴雷!欠薪数月、0赔偿裁员:HR直言就是不发

2025-06-26 -

全球首款2nm芯片!曝三星Exynos 2600多核成绩破万:超越高通骁龙8 Elite

2025-06-20 -

不法分子冒名虚假招聘,长鑫集团发布严正声明

2025-06-18 -

小米正在开发自己的玄戒 XRing 01 SoC,采用3nm 级工艺

2025-05-20 -

亏损超32亿,台积电仍加速美国三厂建设,力推更先进制程技术

2025-05-01